«За всю свою профессиональную жизнь я ни разу не попадал ни в какую хоть сколько-нибудь серьезную аварию. За все свои годы на море я видел только одно судно, терпящее бедствие. Я никогда не видел крушения, не переживал крушения, не оказывался в ситуации, которая грозила катастрофой.»

Э. Дж. Смит, капитан “Титаника”, 1907 г.

В 1912 году судно капитана Смита потерпело самое знаменитое кораблекрушение в истории человечества

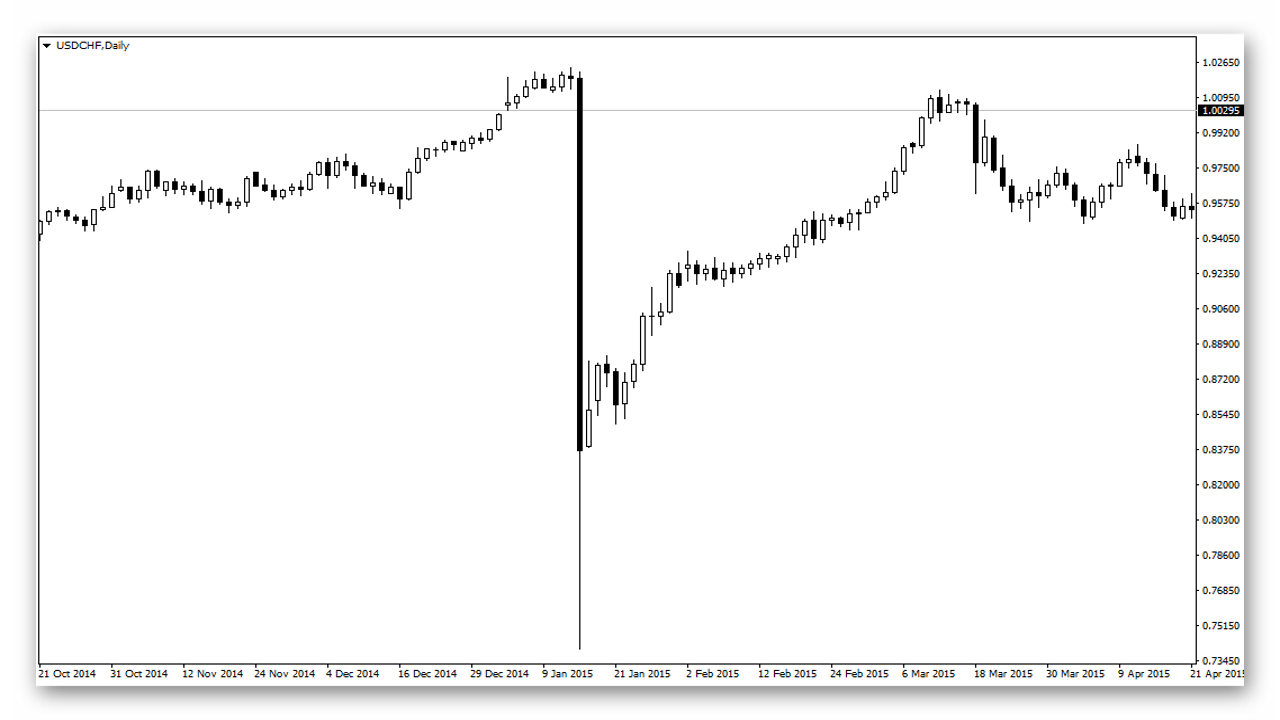

События, которых никто не ждал: 11 сентября 2001 г. , крах фондового рынка США 1987 г., отвязка курса Франка от евро 15 января 2015 года.

Ничто не предвещает беды и тут приходит так называемый «Черный лебедь» — аномальное событие, выбивающееся из статистики. Такие события происходят редко, но их последствия могут быть колоссальными.

15.01.15 даже часть брокеров стали банкротами в результате скачка курса USDCHF. Что уж говорить о простых трейдерах, таких как мы с вами.

Как подготовиться к подобным событиям на Форекс ? Как сделать свою стратегию способной противостоять (и даже зарабатывать) таким событиям ? Об этом пойдет речь на вебинаре «Черные лебеди на Forex».

Что будет на вебинаре

Автором концепции «Черного лебедя» является Нассим Талеб, известный ученый и экономист, бывший трейдер. Автор бестселлеров «Черный лебедь. Под знаком непредсказуемости», «Одураченные случайностью» и «Антихрупкость. Как извлечь выгоду из хаоса».

На вебинаре мы обсудим как можно применить идеи из его книг к сфере Форекс трейдинга.

А именно:

- Что такое «Черные» и «Серые» лебеди

- Могут ли они быть хорошими ?

- Почему люди слепо упускают «Черных лебедей» из виду

- Лебеди на Форекс и как на них заработать

- Что такое Антихрупкость, как сделать свою стратегию Антихрупкой

Смотреть вебинар в записи

Расшифровка вебинара

Здравствуйте, дамы и господа форекс-трейдеры! Черный лебедь – это неожиданное событие, оказывающее большое влияние. Откуда пошел термин? Дело в том, что до открытия Австралии, жители старого света были убеждены, что все лебеди белые. Поэтому, они были очень удивлены увидев первого черного лебедя, который стал для них той самой неожиданностью, сломавшей сложившийся стереотип. Соответственно, данная метафора используется для описания аномальных, неожиданных и крупных событий.

Автором концепции черного лебедя является Нассим Талеб, не так давно приезжавший с лекцией в Москву. Несколько лет он был опционным трейдером, но сейчас значится как научный консультант инвестиционного хедж фонда Universa Investments. Если верить Wall Street Journal, в 2015 году они заработали более 1$ млрд на фоне всплеска волатильности на рынке.

Стратегия фонда как раз заключается в улавливании таких вот редких событий и зарабатывании на них. Соответственно, рост прибыли далеко не плавный, а происходит с резкими всплесками. В целом, Нассим Талеб опровергает полезность таких известных экономических индикаторов, как коэффициент Шарпа и многих других, тем самым, показывая нам, что роль случайности во всех сферах жизни сильно преуменьшена, и роль простой удачи очень велика.

Что за Черный Лебедь?

В целом, имеется 3 характеристики данного события:

- Во-первых, это событие аномально, так как ничего в прошлом его не предвещало;

- Во-вторых, это событие обладает огромной силой воздействия;

- В-третьих, человеческая природа заставляет нас придумывать объяснение случившегося уже после факта события, делая его объяснимым и предсказуемым. Думаю, все вы видели примеры, когда на следующий день после события журналисты придумывают ему оправдания и в чем была причина. В связи с этим, создается ложное впечатление, как будто это можно было предугадать.

Примеры черных лебедей

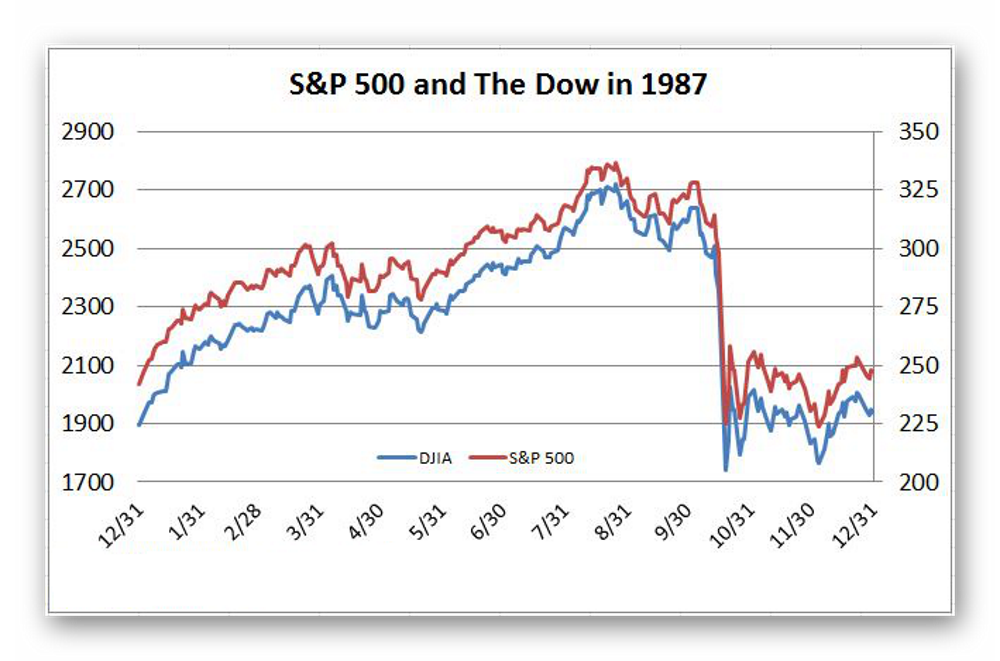

Начнем с самого известного краха фондового рынка – черный понедельник 1987 года. Американская фондовая биржа еще долго восстанавливалась после такого падения. Ситуация очень не характерная для фондового рынка США, и это один из самых известных черных лебедей в истории экономики.

Возможно, вы слышали историю о трейдере Нике Лиссоне, в 1995 году ставшем виновником банкротства банка Бэрингз, одного из крупнейших в свое время. Он тщательно скрывал огромные торговые убытки, но в какой-то момент скрывать убытки уже не представлялось возможным.

Возможно, вы слышали историю о трейдере Нике Лиссоне, в 1995 году ставшем виновником банкротства банка Бэрингз, одного из крупнейших в свое время. Он тщательно скрывал огромные торговые убытки, но в какой-то момент скрывать убытки уже не представлялось возможным.

В январе 2008 года трейдер парижского банка Societe Generale разместил на рынке почти 7$ млрд. В результате открытия превышающих лимиты позиций рынок рухнул на 10%, а банк потерял почти 6$ млрд. Для банка это событие оказалось тем самым черным лебедем.

Теперь к более близким к нам событиям. Ниже представлен график GBPUSD, где отмечено два ключевых события. Первое событие – Brexit; второе – 7 октября, по совместительству день рождения Путина, где мы наблюдали эффект “толстого пальца” или по-простому технического сбоя.

На самом деле, Brexit скорее является серым лебедем. Серый лебедь – это тот же черный лебедь, появления которого ожидают, но не ожидают такого сильного воздействия, какое он оказывает. То есть, это заранее известное событие, исход которого сложно предсказать.

На самом деле, Brexit скорее является серым лебедем. Серый лебедь – это тот же черный лебедь, появления которого ожидают, но не ожидают такого сильного воздействия, какое он оказывает. То есть, это заранее известное событие, исход которого сложно предсказать.

USDCHF, 15 января 2015 года, когда произошло то самое отсоединение франка от евро – чистой воды черный лебедь. Собственно, никто не ожидал настолько сильной реакции рынка, что в частности стало причиной закрытия Alpari UK.

Почему мы упускаем черных лебедей

Что интересно, о многих моментах, технических сбоях, года через два даже не вспомнят. Люди со временем упускают черных лебедей из виду, недооценивая роль случайности как в жизни, так и в трейдинге.

По терминологии Насима Талеба существует крайнестан и среднестан. Крайнестан – это где кривые (доходности) образуют сильные колебания. Среднестан – это то, к чему стремятся все ученые, наблюдатели и простые люди, то есть к более плавным линиям и кривым.

Чем реже событие, тем сложнее им управлять, и тем меньше мы знаем о том, как часто оно случается. Вспомните, когда вы тестируете стратегию, вы, как правило, не обращаете внимание на какие-то частные случаи. В целом, мы стремимся все обобщать и упрощать. На самом деле, всего лишь горстка крупных событий имела определяющее влияние на историю.

Подобно народным приметам, когда трейдер видит какой-то новый, ранее не встречавшийся паттерн, он сразу пытается найти какую-то закономерность и начать использовать ее в торговле. Хотя на самом деле никакой закономерности может и не быть.

Точно таким же образом мы можем делать выводы на основе данных, которые не являются определяющими. Также нечто комплексное нельзя понять, глядя на его части по отдельности. Система может быть слишком сложна, чтобы мы могли понять ее полностью, обладая только общеизвестными фактами.

Человеческое сознание страдает от трех проблем, которые Николас Талеб называет Триадой затмения.

- Первое – это иллюзия понимания. Как правило, таксисты и парикмахеры знают об управлении страной гораздо больше, чем те, кто непосредственно этим занимается;

- Второе – ретроспективное искажение. То есть, когда событие уже прошло, объяснить его гораздо проще;

- Третье – склонность преувеличивать значимость факта.

Таким образом, в любой сфере жизни есть крайне опасные зоны, которые не выглядят таковыми, потому что риски в них скрыты и отсрочены. Ближайший пример – Мартингейл стратегия, когда у нас есть красивая прямая, которая может продолжаться несколько лет и в один момент уйти ниже нуля.

Черные лебеди на форекс

Черные лебеди на форекс

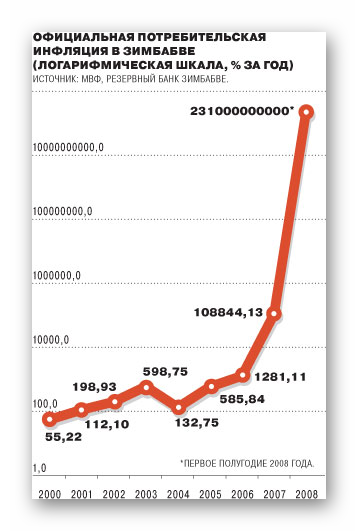

Что нужно запомнить, так это то, что в будущем скачок цен любой валютной пары может быть почти любым. Как пример, инфляция в Зимбабве в 2008 году составила 231% млрд. То есть, деньги превратились в бумагу.

Это означает, что к худшим событиям нужно готовиться заранее, и быть готовым к любой неожиданной ситуации в любое время. При этом за черным лебедем, обычно резким падением, почти всегда следует резкая, а затем продолжительная по времени коррекция. Этот момент мы можем использовать в свою пользу. Если все рухнуло, стоит встать на покупку и держать позицию в течении пары недель. Но, после черного лебедя часть стратегий на паре перестает работать примерно на полгода.

Это означает, что к худшим событиям нужно готовиться заранее, и быть готовым к любой неожиданной ситуации в любое время. При этом за черным лебедем, обычно резким падением, почти всегда следует резкая, а затем продолжительная по времени коррекция. Этот момент мы можем использовать в свою пользу. Если все рухнуло, стоит встать на покупку и держать позицию в течении пары недель. Но, после черного лебедя часть стратегий на паре перестает работать примерно на полгода.

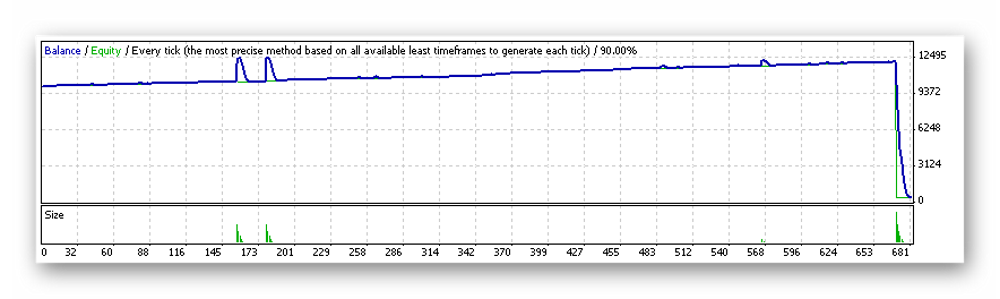

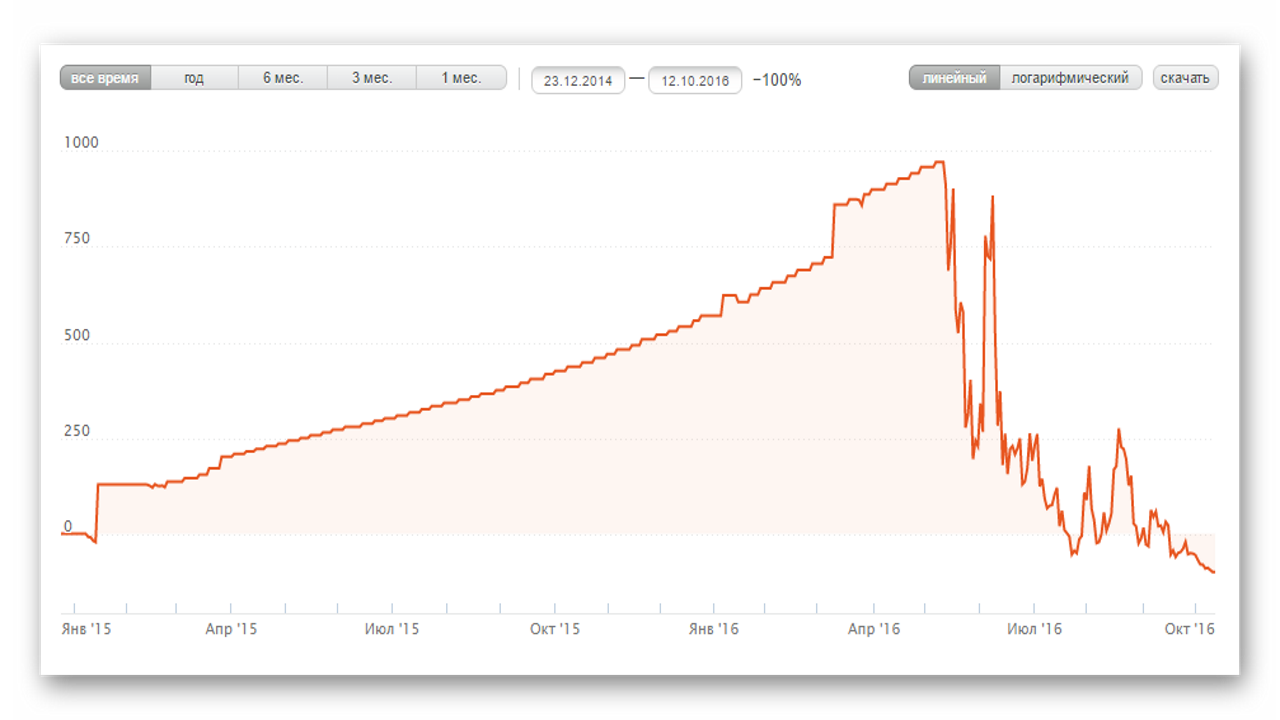

Еще один черный лебедь на форекс заключается в ПАММ-счетах с чрезвычайно плавной кривой доходности. Яркий пример – счет Trustoff. По этому поводу у нас на сайте есть полушуточная статья “Как заработать на форекс?”.

Антихрупкость

Антихрупкость

Книгу Антихрупкость Нассим Талеб называет своим главным трудом, так как она подвела идею черного лебедя к логическому продолжению, предоставляя конкретные шаги к действию.

Антихрупкость – это совсем не то, что эластичность, гибкость или неуязвимость. Антихрупкое, пройдя сквозь испытания, становится лучше прежнего. Этим свойством обладает эволюция, политические системы, технические инновации, выжившая после кризиса фирма, хорошие кулинарные рецепты, развивающийся город, устойчивость бактерий к антибиотикам, тараканов к отравам. То есть антихрупкое от перемен, потрясений и кризисов становится только лучше и, по сути, антихрупкость является средством от черного лебедя.

Пример создания антихрупкости – вакцинация. То есть, когда вводят маленькую дозу того же штамма гриппа для того, чтобы организм от него избавился и в результате повысился иммунитет.

Еще один пример связан с авиастроением. Сейчас самолеты разбиваются очень редко, но до этого они разбивались очень много раз. То есть, была произведена работа над ошибками, усовершенствованы системы безопасности, автопилота, моторов и так далее.

Небольшие лесные пожары, например, тоже уносят из леса большую часть огнеопасного материала, не давая ему накапливаться. То есть, небольшой пожар в лесу – это нормально. Когда же мы предотвращаем возникновение пожаров, нам кажется, что мы делаем лес более безопасным, когда на самом деле это не так.

По этим же причинам стабильность плохо сказывается на экономике. В период долгого процветания фирмы забывают, что такое неудача, слабеют и становятся более уязвимыми. Отсутствие колебаний на рынке тоже притупляет внимание, вследствие чего снижается осторожность.

Как сделать свою стратегию антихрупкой

Как заставить свою стратегию противостоять тем самым черным лебедям? Главное, что вы должны понять – все хрупкое ненавидит волатильность. Антихрупкая система способна заработать благодаря неопределенности.

Запомните еще один из ключей – чтобы долго жить, нужно не умирать. То есть, чтобы не сливаться, нужно ставить стоп лоссы и соблюдать мани менеджмент. Те самые большие колебания, вроде Brexit, называются рыночными чистками и они очищают рынок от так называемых слабаков или лишних участников.

Также при тестировании стратегии обращаем внимание на крайние случаи, чтобы на таких моментах стратегия пусть и не заработала, но выжила. Поэтому, если вы тестируете свою стратегию на франке, фунте, то нужно обращать внимание на Brexit и то самое 15 января – стратегия должна выжить. Не нужно стараться подгонять стратегию под определенное событие, так как следующий черный лебедь может быть непредсказуемым.

Если нечто становится более крупным и сложным, вместе с этим оно становится более хрупким. У мыши шансов выжить больше, чем у слона. Чем сложнее ваша стратегия, тем хуже она будет работать. Простые стратегии более долговечны и менее чувствительны к изменениям рынка, поэтому излишней сложности нужно избегать.

Талеб описывает так называемую стратегию “Штанги”, метод, заключающийся в соединении оборонительного и авантюрного подхода. Например, 60% депозита вы можете положить на счет в банке, а торговать остальными 40%. Таким образом, если бы это был весь ваш торговый счет, вы бы рисковали 2-3%, а так вы можете рисковать большей частью депозита. Как вариант, большей частью депозита можно торговать по какой-либо консервативной стратегии, а какой-то небольшой суммой экспериментировать на рискованных стратегиях.

В идеале, желательно было бы такие крупные всплески, как черный лебедь, хотя бы частично ловить. Для этого, в первую очередь, нужно изменить порядок использования тейк профита. Как вариант, это может быть трейлинг-стоп или выход по времени.

Также, чтобы не пропустить крупное движение, бывает морально полезно поставить рынок на паузу. Сделать это можно с помощью приема локирования, положительного или отрицательного. Таким образом, у вас появляется время подумать, стоит продолжать держать позицию, либо же стоит закрыть часть, оставив, к примеру, только селл.

Разные стратегии – разные счета. Это то правило, которое я не устаю повторять. Слияние разных стратегий на одном счету крайне нежелательно. По закону подлости, одна стратегия дает плюс, другая минус, и в итоге вы не имеете прибыли. А так вы могли бы получить большую часть средств прибыльной стратегии.

Заключение

Соблюдайте технику безопасности – нужно быть готовым ко всему. Все же, пытаться на неопределенности не потерять, а заработать. Банальное правило – следим за календарем и новостями. Знать, какого числа будет Brexit или выборы США, не помешает. И, помните, что ответ “Я не знаю” на вопрос “Куда пойдет рынок?” – это вполне нормальный ответ.

С уважением, Власов Павел

TradeLikeaPro.ru